曆史由來

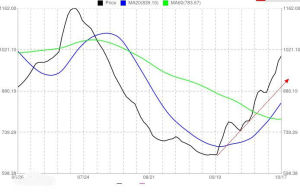

BFI

BDI指數來源于BFI國際航運指數。

BFI(Baltic Freight Index)國際航運指數——波羅的海航交所于1985年開始發布日運價指數,該指數是由若幹條傳統幹散貨船航線的運價,按照各自在航運市場上的重要程度和所占比重構成的綜合性指數。成為代表國際幹散貨運輸市場的走勢圖。1985年1月4日指數設立為1000點,由13條航線的程租運價構成,其運輸貨物以谷物、煤、礦砂、磷礦石、鋁礬為主,沒有期租航線。

多年來,為滿足市場多元化的需求,BFI的構成航線經過數次調整,增設了單獨的航次期租航線,各船型航次期租航線的平均值基本可以代表各船型的現貨市場水平。

尤其是1999年9月1日,波羅的海交易所将原來反映巴拿馬極限型船(Panamax)和海岬型船(Capesize)的BFI 指數拆解成BCI(Baltic Capesize Index)和BPI(Baltic Panamax Index)兩個指數,這樣與已設立的輕便極限型船運價指數BHMI(Baltic Handymax Index)共同組成三大船型運價指數,指數構成的航線達到24條。1999年11月1日,以BCI、BPI、BHI各三分之一權重産生的BDI取代BFI,由五國(美、英、挪威、意大利、日本)20家大型仲介商針對數條重要航線,依其每日運價所編制,為目前市場上最具代表性之散裝航運運價的晴雨指标。

指數構成

波羅的海指數由三個部份組成:

波羅的海靈便型指數(BSI)

波羅的海巴拿馬指數(BPI)

波羅的海海岬型指數(BCI)

輕便極限型(Handymax)

噸位:5萬噸以下

指數類别:BSI

主要運輸貨物:磷肥、碳酸鉀、木屑、水泥

占BDI權重:1/3

巴拿馬極限型(Panamax)

噸位:5~8萬噸

指數類别:BPI

主要運輸貨物:民生物資及谷物等大宗物資

占BDI權重:1/3

海岬型(Capesize)

噸位:8萬噸以上

指數類别:BCI

主要運輸貨物:焦煤、燃煤、鐵礦砂、磷礦石、鋁礬土等工業原料

占BDI權重:1/3

景氣影響

全球GDP成長率

全球鐵礦及煤礦運輸需求量

全球谷物運輸需求量

全球船噸數供給量

國際船用燃油平均油價

重要戰争

大規模自然災害

大規模社會危機如大罷工、社會動亂等對航運将産生影響

全球GDP成長率影響全球對鐵礦及谷物運輸的需求量;天然災害使物資缺乏,貨品運輸需求提高,使散裝航運景氣走揚。

産業特性

主要經營國際間的貨物運輸,其服務品質與經營效率皆是以國際市場的競争為标準,具有完全競争的特性,沒有任何特定組織或業者、政府擁有定價能力。

産業具有景氣循環特色,與世界經濟及天候息息相關。

全球散裝海運貨物以焦煤、燃煤、鐵礦砂(出口國:澳大利亞、巴西、印度;進口國:中國、日本、歐洲)具備成長潛力,谷物則維持每年2億噸的海運量,需求穩定。由于北半球主要谷物出口國美國、加拿大的收成在春、秋兩季,而南美、澳大利亞則有谷物、煤集中于3月出口,所以傳統旺季為每年10月至次年4月。