簡介

累進稅率是随稅基的增加而按其級距提高的稅率。是稅率的一種類型。

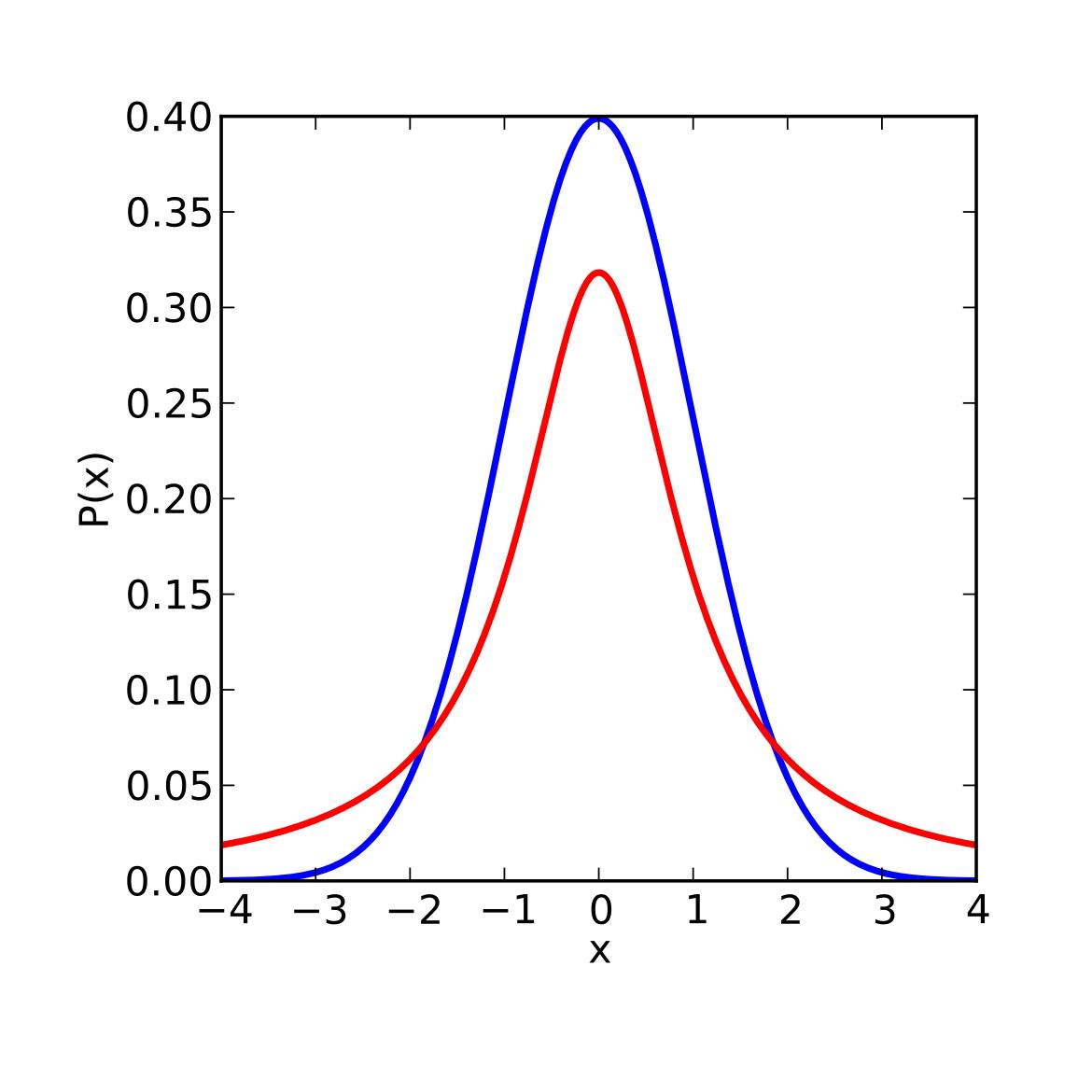

累進稅率的确定是把征稅對象的數額劃分等級再規定不同等級的稅率。征稅對象數額越大的等級,稅率越高。采用累進稅率時,表現為稅額增長速度大于征稅對象數量的增長速度。它有利于調節納稅人的收入和财富。通常多用于所得稅和财産稅。如圖1所示。

累進稅率的特點是稅額越大,稅率越高,稅負呈累進趨勢。在财政方面,它使稅收收入的增長快于經濟的增長,具有更大的彈性;在經濟方面,有利于自動地調節社會總需求的規模,保持經濟的相對穩定,被人們稱為“自動穩定器”;在貫徹社會政策方面,它使負擔能力大者多負稅,負擔能力小者少負稅,符合公平原則。但在稅基不代表納稅能力時,不能适用累進稅率。以全額累進稅率與超額累進稅率比較,前者累進程度急劇,計算簡便,但在累進級距的交界處,存在增加的稅額超過稅基的不合理現象,後者累進程度較緩和,不發生累進級距交界處的稅負不合理問題,因此多為各國所采用。

累進稅率對于調節納稅人收入,有特殊的作用和效果,所以現代稅收制度中,各種所得稅一般都采用累進稅率。

形式

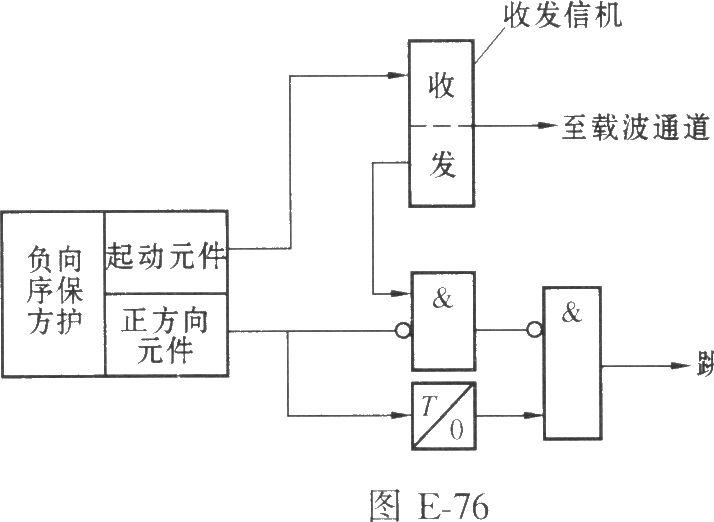

累進稅率可分為階梯累進型和連續累進型兩大形式。階梯累進稅率分為全額累進稅率和超額累進稅率兩種。連續累進稅率則有指數型、直線型、折線型等多種稅率模式。同時還有超率累進稅率和超倍累進稅率兩種。各種累進稅率的形态如圖2所示:

全額累進稅率和超額累進稅率:

1.全額累進稅率簡稱全累稅率,即征稅對象的全部數量都按其相應等級的累進稅率計算征稅率。金額累進稅率實際上是按照征稅對象數額大小、分等級規定的一種差别比例稅率,它的名義稅率與實際稅率一般相等。

全額累進稅率在調節收入方面,較之比例稅率要合理。但是采用全額累進稅率,在兩個級距的臨界部位會出現稅負增加不合理的情況。例如;某甲年收入1000元,适用稅率5%某乙年收入1001元;适用稅率10%。甲應納稅額為50元,乙應納稅額為100.1元。雖然,乙取得的收入隻比甲多1元,而要比甲多納稅50元,稅負極不合理。這個問題,要用超額累進稅率來解決。

2.超額累進稅率。超額累進稅率簡稱超累稅率,是把征稅對象的數額劃分為若幹等級;對每個等級部分的數額分别規定相應稅率,分别計算稅額,各級稅額之和為應納稅額,超累稅率的“超”字,是指征稅對象數額超過某一等級時,僅就超過部分,按高一級稅率計算征稅。如下表:

五級超額累進稅率速算表

級數所得額級距稅率%速算扣除數

1所得額在1000元以下(合1000元)50

2所得額在1000一2000元部分1050

3所得額在2000300Q元部分15150

4所得額在3000一4000元部分20300

5所得額在4000一5000元部分25500

采用超累稅率的稅額可依照超累稅率的定義計算如計算所得額為2500元的應納稅額。

①1000元适用稅率5%:

稅額=1000元×5%=50元

②1000~2000元部分适用稅率10%

稅額=(2000-1000)×10%=100元

③2000-3000元部分适用稅率15%,2500元處于本級:

稅額=(2500-2000)×15%=75元

應納稅額=50元+100元+75元=225元

但依照定義計算的方法過于複雜,特别是征稅對象數額越大時,适用稅率越多,計算越複雜,給實際操作帶來困難。

因此,在實際種,采用速算扣除數法。

應納稅額=用全額累進方法計算的稅額-速算扣除數

公式中全方法計算時采用的稅率即是征稅對象全額在超累稅率表所處等級的稅率。

這種計算方法的出發點,是全額累進稅率的計算方法簡單。按全額累進方法計算的稅額,比超額累進方法計算的稅額要多一定的數額,這個多征的數是常數,就是速算扣除數。例如用速算扣除數法計算上題。

計算所得額為2500元時的應納稅額。

用全額累計法計算的稅額為:

2500×15%=375元

用超額累進法計算的稅額為:225元

速算扣除數為

375元-225元=150元

用速算扣除數法計算的超額累進稅額為

25000元×15%-150元=225元

3.超率累進稅率:是指對征收對象的數額的某種比例劃分為不同的部分,按不同部分分别規定的稅率征稅。如《中華人民共和國土地增值稅暫行條例》中,是按土地增值額和扣除項目金額的比例的不同,劃分為4個等級,并規定了四級超率累進稅率。

4.超倍累進稅率:是指以征稅對象數額相當于計稅基數的倍數為累進依據,計算應納稅額的稅率。

特點介紹

累進稅率的特點是稅基越大,稅率越高,稅負呈累進趨勢。在财政方面,它使稅收收入的增長快于經濟的增長,具有更大的彈性;在經濟方面,有利于自動地調節社會總需求的規模,保持經濟的相對穩定,被人們稱為“自動穩定器”;在貫徹社會政策方面,它使負擔能力大者多負稅,負擔能力小者少負稅,符合公平原則。但在稅基不代表納稅能力時,不能适用累進稅率。以全額累進稅率與超額累進稅率比較,前者累進程度急劇,計算簡便,但在累進級距的交界處,存在增加的稅額超過稅基的不合理現象,後者累進程度較緩和,不發生累進級距交界處的稅負不合理問題,因此多為各國所采用。

稅率

(1)工資、薪金所得,适用超額累進稅率,稅率為5%-45%。

注:本表所稱全月應納稅所得額是指依照稅法的規定,以每月收入額減除費用3500元以及附加減除費用後的餘額。

(2)個體工商戶的生産、經營所得和對企事業單位的承包經營、承租經營所得,适用5%-35%的超額累進稅率,見下表:

注:本表所稱全年應納稅所得額,對個體工商戶的生産、經營所得來源,是指以每一納稅年度的收入總額,減除成本、費用以及損失後的餘額;對企事業單位的承包經營、承租經營所得來源,是指以每一納稅年度的收入總額,減除必要費用後的餘額。

根據國家稅務總局1994年8月1日發出的《關于個人對企事業單位實行承包經營、承租經營取得所得征稅問題的通知》規定,目前承包(租)經營其适用稅率分為以下兩種情況:

1.承包、承租人對企業經營成果不擁有所有權,僅是按合同(協議)規定取得一定所得的,其所得按工資、薪金所得項目征稅,适用5%-45%的九級超額累進稅率。

2.承包、承租人按合同(協議)的規定隻向發包、出租方交納一定費用後,企業經營成果歸其所有的,承包、承租人取得的所得,按對企事業單位的承包經營、承租經營所得項目,适用5%-35%的五級超額累進稅率征稅。

(三)稿酬所得,适用比例稅率,稅率為20%,并按應納稅額減征30%。故其實際稅率為14%。

(四)勞務報酬所得,适用比例稅率,稅率為20%。對勞務報酬所得一次收入畸高的,可以實行加成征收,具體辦法由國務院規定。

根據個人所得稅法實施條例的解釋,上述所說的“勞務報酬所得一次收入畸高”,是指個人一次取得勞務報酬,其應納稅所得額超過20000元。對應納稅所得額超過20000元至50000元的部分,依照稅法規定計算應納稅額後再按照應納稅額加征五成;超過50000元的部分,加征十成。因此,勞務報酬所得實際上适用20%、30%、40%的三級超額累進稅率。稅率見下表:

注:本表所稱“每次應納稅所得額”,是指每次收入額減除費用800元(每次收入額不超過4000元時)或者減除20%的費用(每次收入額超過4000元時)後的餘額。

(五)特許權使用費所得,利息、股息、紅利所得,财産租賃所得,财産轉讓所得,偶然所得和其他所得,适用比例稅率,稅率為20%。