模型假定

1.假定價格在短期内是不變的;

2.假定經濟中的産出完全由總需求決定;

3.假定貨币的需求不僅與收入相關,而且與實際利率負相關;

4.假定商品和資本可以在國際市場完全自由流動,資本的自由流動可以消除任何國内外市場的利率差别。

模型結論摘要

1. 在沒有資本流動的情況下,貨币政策在固定彙率下在影響與改變一國的收入方面短期是有效的,但長期來看是無效的,在浮動彙率下則更為有效;

2. 在資本有限流動情況下,整個調整結構與政策效應與沒有資本流動時基本一樣;

3. 而在資本完全可流動情況下,貨币政策在固定彙率時在影響與改變一國的收入方面是完全無能為力的,但在浮動彙率下,則是有效的。

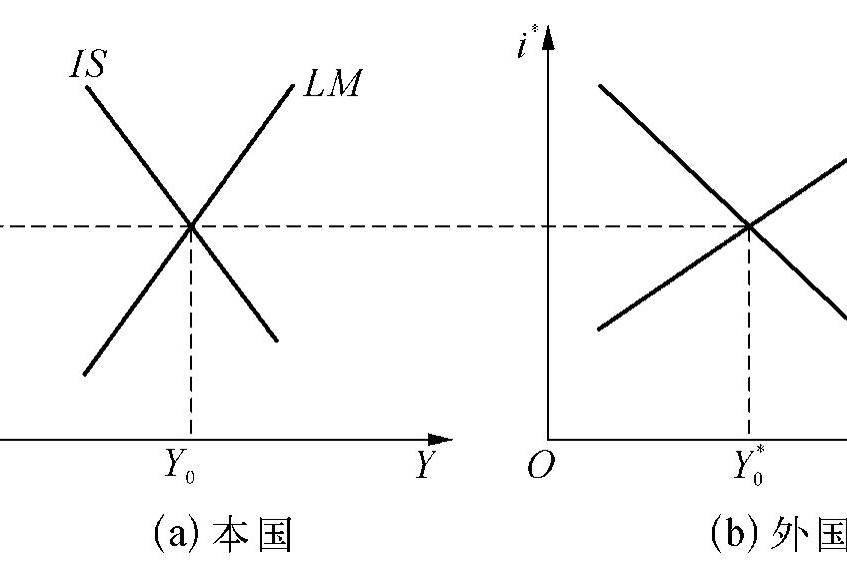

兩國模型

(一般讨論兩國模型為例)

模型内的四個市場

第一國的國内商品市場

第二國的國内商品市場

資本市場(利率r)

外彙市場(彙率w)

模型内主要函數

兩國的投資I1(r)和I2(r)第一國的經常項目餘額B1(Y1, Y2, w)

兩國的流動性偏好(貨币需求)L1(Y1, r)和L2(Y2, r)

涉及變量

内生變量:

兩國總産出Y1和Y2

利率r

彙率w

外生變量:

兩國名義貨币供給M(因價格水平P假設為固定,所以實際貨币供給M/P也是外生變量)

兩國的自發性支出A1和A2

研究摘要

蒙代爾-弗萊明模型考察的是資本完全流動的情形,資本完全流動意味着資産所有者認為國内證券與國外證券之間可以完全替代。因此,隻要國内利率超過國外利率就會吸引資本大量流入;或者隻要國内利率低于國外利率,就會使資産所有者抛售國内資産,引起大量資本外流。蒙代爾-弗萊明模型着重分析了在資本完全流動的前提之下财政、貨币政策的不同效應。

核心結論

固定彙率制下的情形

在固定彙率制下,資本完全流動的條件使得貨币政策無力影響收入水平,隻能影響儲備水平;而财政政策在影響收入方面則變得更有效力,因為它所造成的資本流入增加了貨币供給量,從而避免了利率上升對收入增長的負作用。

引入浮動彙率制下的情形

(1)貨币政策-無論在哪種資本流動性假設下,貨币政策在提高收入方面都比固定彙率制下更加有效(P624-625圖) 。

(2)财政政策-在資本完全不流動的情形下,浮動彙率下收入的增長大于固定彙率下的收入增量;在有限資本流動性的情形下,财政政策的擴張性影響仍然有效,但是收入的增長幅度小于固定彙率制下情形;在資本具有完全流動性的情形下,财政政策對于刺激收入增長是無能為力的。

蒙代爾-弗萊明模型的适用範圍

蒙代爾自己認為,要對蒙代爾—弗萊明模型的應用有所限定,模型的結論并非不可避免,它們并不适用于所有國家。

蒙代爾—弗萊明模型應用最好的三個國家是世界上最大的三個經濟體:美國、日本和德國,它們擁有強大的貨币。這絕非偶然。三國不僅是世界上最大的三個經濟體,而且是最富裕的三個經濟體,擁有最發達的資本市場。它們實施财政擴張時的各種條件,都能夠保持貨币緊縮。 很少有發展中國家(如果有的話)适合同樣的結論。原因之一是:發展中國家實施财政擴張時,通常都伴随着銀根放松和外部投機資本對本國貨币的沖擊。

對許多發展中國家來說,貨币政策和财政政策沒有多大區别。原因是:

首先,這些國家沒有以本國貨币交易的發達資本市場,

第二,緊跟财政赤字之後,很快就出現貨币擴張。

蒙代爾個人不用蒙代爾—弗萊明式的國際宏觀經濟模型來分析發展中國家的經濟問題,并希望他的學生也不要這樣做。

蒙代爾—弗萊明模型的基本結論

貨币政策與财政政策影響總收入的效力取決于彙率制度。

貨币政策在固定彙率下對刺激經濟毫無效果,在浮動彙率下則效果顯著;

财政政策在固定彙率下對刺激機經濟效果顯著,在浮動彙率下則效果甚微或毫無效果。

蒙代爾在後來的一篇文章“資本流動和國家相對大小”中将數學模型推廣到整個世界經濟:

首先證明了在固定彙率下貨币政策的效果并沒有完全喪失,相反,貨币政策效果傳遞到國外;

其次證明了在浮動彙率下(以及資本完全流動)财政政策效果并沒有喪失,而是傳遞到世界其他地區。

蒙代爾-弗萊明模型的缺陷

一,它遺漏了關于國際資本市場中存量均衡的讨論,因為在模型中,蒙代爾認為國際資本流動是利率差别的唯一函數,因而隻要存在利差,資本就會一貫的流動從而彌補任何水平的經常項目不平衡,而在現實中各國間的利率差别普遍存在。

二,在外部均衡的标準上蒙代爾非常強調資本賬戶,而國際資本流動是利率差别的唯一函數,因此如果一國出現國際收支逆差,隻有通過提高國内利率以吸引資本流入,但是這既是一個擠出私人投資,又是依靠對外債台高築的取得外部均衡的政策。

因此無論是貨币主義的以儲備衡量的外部均衡标準—國際收支平衡,還是蒙代爾強調的資本賬戶的外均衡标準都存在缺陷。